|

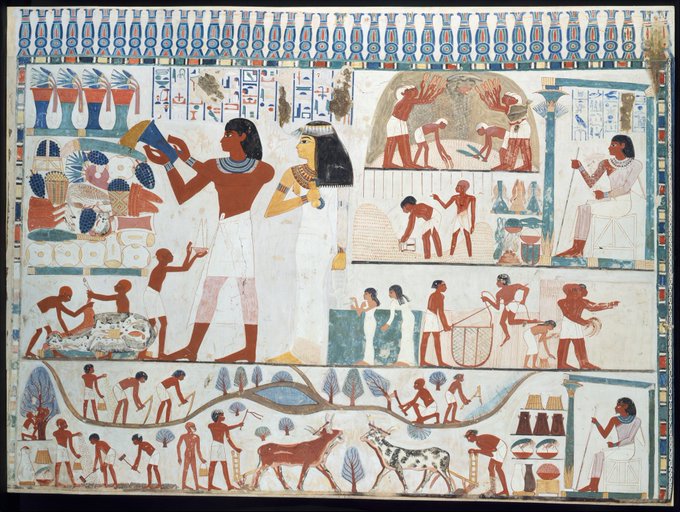

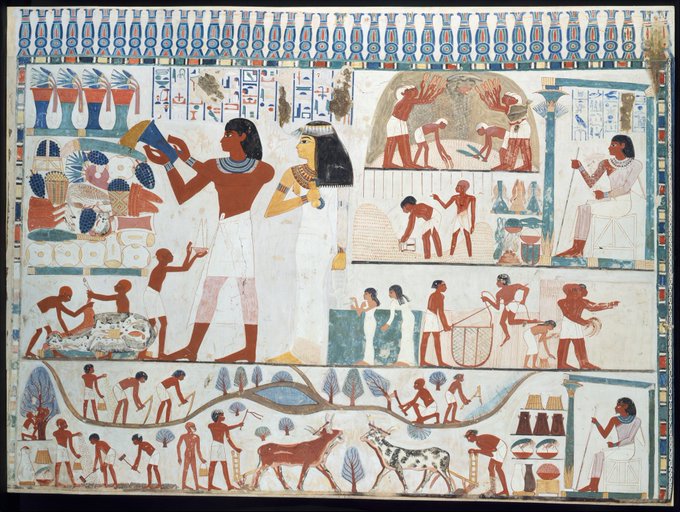

Pinturas de la tumba del escriba Nakht. |

Artículo 23 IV y V de la Ley del Notariado:

"Si se trata de escrituras públicas relativas a actos o contratos por los que se adquieran, declaren, constituyan, transmitan, graven, modifiquen o extingan el dominio y los demás derechos reales sobre bienes inmuebles, o a cualesquiera otros con trascendencia tributaria, los comparecientes acreditarán ante el Notario autorizante sus números de identificación fiscal y los de las personas o entidades en cuya representación actúen, de los que quedará constancia en la escritura.

Tratándose de escrituras públicas por las que se cree o constituya una entidad con o sin personalidad jurídica el Notario incluirá obligatoriamente en aquellas el número de identificación fiscal. Con carácter previo a la autorización o intervención de cualquier escritura pública, acta o póliza, el notario consultará la lista de números de identificación fiscal revocados. El Notario deberá abstenerse de autorizar o intervenir cualquier instrumento público que se pretenda otorgar por una entidad jurídica con número de identificación fiscal revocado de conformidad con lo previsto en la normativa tributaria."

Del primer párrafo de lo transcrito, que es el que recoge en la obligación de consignar el número de identificación fiscal en las escrituras públicas, se puede extraer lo siguiente:

- La obligación se impone en relación a escrituras públicas, que es una clase de los instrumentos públicos notariales, lo que podría llevar a considerar que no se extiende la exigencia a otras clases de tales instrumentos, como las actas o los testimonios. En cuanto a las pólizas intervenidas, literalmente no entrarían en el ámbito de la norma, aunque la normativa notarial extiende a las pólizas las reglas propias de las escrituras.

- La obligación parece imponerse de modo terminante, sin que existiera la posibilidad de autorizar la escritura pública sin dicho número de identificación fiscal, aunque como veremos esta afirmación debe matizarse.

- La exigencia no es general, sino que alcanza solo a ciertas escrituras calificadas por su objeto.

En primer término se exigirá en la contratación inmobiliaria, mencionando la norma los "actos o contratos por los que se adquieran, declaren, constituyan, transmitan, graven, modifiquen o extingan el dominio y los demás derechos reales sobre bienes inmuebles".

Según la regla interpretativa inclusio unius exclusio alterius, la contratación mobiliaria no estaría sujeta a esta misma exigencia, lo que limitaría de modo muy señalado el ámbito de aplicación de la norma.

Por ejemplo, un préstamo dinerario no hipotecario no es un acto inmobiliario, ni la venta de unas acciones o participaciones sociales, ni la compra de un buque.

Pero el precepto contiene un segundo inciso, de más difícil interpretación, y que amplía su ámbito de aplicación, al extender igual obligación a "cualesquiera otros con trascendencia tributaria". Aquí no hay límite según la clase de bien y lo que debemos deberá determinarse en cuando un acto tiene o no trascendencia tributaria. Obsérvese que la norma no exige que el acto en sí tenga naturaleza tributaria, sino que pueda tener trascendencia de tal clase.

La referida norma notarial está en relación con la obligación impuesta en la Disposición Adicional 6ª de la LGT, conforme a la cual:

"1. Toda persona física o jurídica, así como las entidades sin personalidad a que se refiere el apartado 4 del artículo 35 de esta Ley, tendrán un número de identificación fiscal para sus relaciones de naturaleza o con trascendencia tributaria."

La determinación de cuándo un acto recogido en una escritura pública tiene naturaleza o trascendencia tributaria, más allá de la contratación inmobiliaria, es por tanto la clave en la interpretación del ámbito de la norma.

Si acudimos a la doctrina administrativa fiscal, la Consulta Vinculante DGT V2499-09, de 11 de noviembre de 2009 se plantea el alcance del concepto de trascendencia tributaria a los efectos de la obligación de obtención del número de identificación fiscal, afirmando que el número puede exigirse "en cuanto sirva o tenga eficacia en la aplicación de los tributos". Pero precisa que esa utilidad fiscal puede ser "potencial, indirecta o hipotética". Alude también la consulta a un criterio de proporcionalidad en la exigencia de esta información. Con este argumento se considera exigible tanto a asociados como a miembros de la junta directiva de una asociación, pues los asociados podrían ser sucesores en las obligaciones tributarias de la asociación y los miembros de la junta directiva son sus órganos de gestión y representación, con facultades patrimoniales como comprar y vender. Alude también la consulta a un criterio de proporcionalidad en la exigencia de esta información.

Pero la aplicación de este concepto jurídico indeterminado puede plantear dudas en el ámbito notarial.

Un caso destacado es el del testamento, documento que sin duda puede tener importantes repercusiones tributarias, pero no las tiene por naturaleza hasta después del fallecimiento del testador, lo que me lleva a considerar que no imprescindible la constancia del número de identificación fiscal del testador en el mismo, sin que su no acreditación ante el notario puede constituir infracción fiscal. Cuando los testadores sean españoles, lo normal es que se identifiquen por su documento nacional de identidad, y esto llevará implícito la acreditación del número de identificación fiscal. Pero tal afirmación no puede extenderse a testadores extranjeros, especialmente no residentes, a los que no parece que deba exigirse tal acreditación de su número de identificación fiscal para testar, al margen de la conveniencia de la misma a efectos de los futuros efectos fiscales de la sucesión.

Si se tratara de contratos sucesorios, aunque no produzcan transmisión de bienes de presente, la cuestión puede ser más discutible. Es cierto que el devengo del impuesto cuando el contrato sucesorio no produzca una adquisición de bienes en vida no tiene lugar hasta fallecer el causante, pero la constancia del número de identificación fiscal sin duda facilitará la aplicación del impuesto correspondiente.

Respecto de las escrituras de aceptación y partición de herencia, han recaído diversas resoluciones de la Dirección General, a las que me refiero después.

En cuanto a la renuncia a la herencia, la Consulta Vinculante DGT V2775-09, de 15 de diciembre de 2009, consideró que el renunciante a una herencia ante notario está obligado a la acreditación de su número de identificación fiscal. También volveré después sobre esta cuestión.

La operación bancaria puede tener trascendencia fiscal aunque sea una operación pasiva, en la que se asume una obligación, pues las deudas tienen trascendencia fiscal en diversos tributos.

La Disposición Adicional 6ª de la Ley General Tributaria dispone:

"En particular, quienes entreguen o confíen a entidades de crédito fondos, bienes o valores en forma de depósitos u otras análogas, recaben de aquéllas créditos o préstamos de cualquier naturaleza o realicen cualquier otra operación financiera con una entidad de crédito deberán comunicar previamente su número de identificación fiscal a dicha entidad.

La citada obligación será exigible aunque las operaciones activas o pasivas que se realicen con las entidades de crédito tengan un carácter transitorio."

También tiene trascendencia fiscal las operaciones a título gratuito.

El que el acto tenga trascendencia tributaria no equivale a que devengue el propio acto documentado un tributo. Bastaría para su exigencia con una utilidad fiscal meramente potencial.

Un caso a analizar es el de los poderes. Podría argumentarse que la concesión de un apoderamiento no es en sí mismo un acto con trascendencia tributaria, al no generar el devengo de un tributo, aunque pudieran serlo los actos de ejercicio del poder. Sin embargo, desde la perspectiva notarial o documental, si las facultades que se confieren comprender actos de los que se pueda derivar el pago de impuestos o, en general, tendrán tal trascendencia tributaria. Aunque el apoderamiento, al margen de la relación subyacente al mismo, es en sí mismo neutro en materia tributaria, de la norma resulta que la existencia de una relación de representación no es indiferente para la Hacienda Pública, pues se exige la acreditación del número de identificación fiscal en las escrituras tanto del apoderado como del representado.

Estas consideraciones deben limitarse al compareciente o interviniente en la escritura pública y el apoderado en una escritura de apoderamiento ni comparece, como regla general, ni interviene en la misma. Por ello creo que no es imprescindible justificar, ni siquiera manifestar, el número de identificación fiscal del apoderado, a los efectos de esta norma.

Si el apoderamiento lo es para actos de carecen de trascendencia fiscal, no será exigible la acreditación del número de identificación fiscal para el poderdante.

Un caso discutible (tomado de mi práctica) lo considero el de poderes para gestionar cuentas bancarias en España de no residentes. Aunque no cabe descartar que la gestión y disposición de una cuenta bancaria tenga repercusiones fiscales, debe tenerse en cuenta que la normativa fiscal permite abrir cuentas en entidades de crédito a no residentes en España sin necesidad de justificar su número de identificación fiscal.

Dispone el artículo 28.7 del Real Decreto 1065/2007: "Quedan exceptuadas del régimen de identificación previsto en este artículo las cuentas en euros y en divisas, sean cuentas de activo, de pasivo o de valores, a nombre de personas físicas o entidades que hayan acreditado la condición de no residentes en España. Esta excepción no se aplicará a las cuentas cuyos rendimientos se satisfagan a un establecimiento de su titular situado en España."

La Consulta Vinculante DGT V0235-17, de 31 de enero de 2017 interpreta el ámbito de esta excepción, de conformidad con sus antecedentes, en el siguiente sentido:

"se puede afirmar que el contexto en el que quedaba enmarcada la excepción del apartado 12, se refiere a los contratos de depósito de fondos, de valores, o solicitud de préstamos o créditos, operaciones todas ellas que se instrumentan a través de una cuenta con la entidad de crédito, entendiendo por cuenta su acepción usual, es decir, el contrato en el que se canalizan los flujos de efectivo o de valores que se derivan del depósito o del préstamo mercantil. Se puede señalar que el citado apartado 12 del artículo 15 del Real Decreto 338/1990 se trasladó, prácticamente con la misma redacción, al artículo 28.7 del RGAT aprobado por el Real Decreto 1065/2007, por lo que el ámbito de la excepción no cabe interpretar que se hubiera extendido en la nueva norma más allá del que tenía en su primitivo origen."

Con base en esta argumentación considera que no están comprendidos en la misma contratos como el confirming o el factoring, ni operaciones con activos financieros que puedan implicar ganancias o pérdidas patrimoniales.

Siendo esto así, parece lo lógico que quien está autorizado para abrir una cuenta bancaria en España sin necesidad de acreditar su número de identificación fiscal lo esté para conferir un poder notarial a un tercero para gestionar esa cuenta sin acreditación de su número de identificación fiscal. Las consecuencias fiscales que pudieran tener lo movimientos en la cuenta quedarán bajo el control de la Hacienda Pública, en la medida que lo están los demás movimientos bancarios por los deberes de información impuestos a las entidades.

Caso particular es el de los administradores orgánicos de las entidades mercantiles, en los que la exigencia de obtener un número de identificación fiscal puede venir impuesta por la aplicación de la normativa registral mercantil, como veremos.

Desde la perspectiva puramente fiscal, son de interés las siguientes consultas:

- Consulta Vinculante DGT V1919-11, de 03 de agosto de 2011 se refiere a la adquisición por una sociedad portuguesa no residente de la totalidad de las acciones de una sociedad española, y parte de que es una operación con trascendencia tributaria y que el número de identificación fiscal exigible es el expedido por la administración tributaria española y no por la de otro Estado, resultando que uno de los dos representantes orgánicos de la sociedad portuguesa contaba con NIE y el otro no, concluyendo que "es suficiente con que quede perfectamente identificado, a través del NIF español, aquel o aquellos administradores que van a ejercer el poder de representación legal de la entidad extranjera en los procedimientos tributarios con la Administración española".

- Consulta Vinculante DGT V2797-20, de 11 de septiembre de 2020 se refiere a la constitución de una asociación sin animo de lucro por personas no residentes en España, planteándose si la representación fiscal de la Asociación constituida en España, puede recaer en persona distinta de uno de los promotores, como el secretario o cualquier otra persona, a efectos de la no necesidad del número de identificación fiscal de los que no ostentaran dicha representación fiscal, afirmando que "tanto la asociación sin ánimo de lucro, como la persona física representante, promotor o no, nacional o no, residente fiscal o no en el Reino de España, deberán tener un NIF expedido por la Administración Tributaria, en tanto en cuanto tengan relaciones de naturaleza o con trascendencia tributaria, con independencia de que sea el órgano que ostente la representación de la asociación o cualquier otra persona designada en virtud de lo dispuesto en el arriba transcrito artículo 46 de la LGT. En particular, si se tiene la consideración de representante fiscal de la asociación en los términos referidos, deberá disponer de NIF para las actuaciones que realice con la Administración tributaria en representación de la asociación."

- Consulta Vinculante DGT V0383-22, de 28 de febrero de 2022, según la cual no tienen obligación de obtener un número de identificación fiscal en España unos administradores solidarios, representantes legales de una persona jurídica extranjera en el supuesto de que no vayan a ejercer función alguna de representación frente a la Administración española al haber designado para ello a un representante en España.

El párrafo inmediato del mismo artículo 23 de la Ley del notariado impone la misma exigencia en otro ámbito diverso, al dispone que "en las escrituras públicas por las que se cree o constituya una entidad con o sin personalidad jurídica el Notario incluirá obligatoriamente en aquellas el número de identificación fiscal." Obsérvese que aquí la exigencia no es de acreditación previa, sino de inclusión, lo que tiene sentido pues al tiempo de constituirse la sociedad no existirá aún número de identificación fiscal, aunque los sistemas actuales permiten su inmediata obtención por el notario. Por contra, no parece aquí existir la opción de dejar la escritura sin constancia del número de identificación fiscal, que sí existe como regla general, como veremos.

- La exigencia se exige para todos los comparecientes en la escritura pública. No existe excepción, incluyéndose cualquier clase de comparecencia, en nombre propio o ajeno. Por lo tanto, los representantes voluntarios o legales deben acreditar su número de identificación fiscal. Pero también se extiende a los que, sin ser comparecientes, intervengan en la escritura representados por otros, sean personas físicas o jurídicas.

En el caso de la representación, se plantea alguna duda con los supuestos de sustitución o delegación de poder. A mi entender:

- En el caso de sustitución del poder, solo será preciso consignar el número de identificación fiscal del apoderado a cuyo favor se haya sustituido el poder, pues el apoderado sustituyente desaparece de la relación jurídica de representación.

- En el caso de delegación de poder es argumentable, por contra, que deba consignarse el número de identificación fiscal tanto del delegante como del delegado, aunque en una interpretación literal de la norma el que delega su poder en otro, aunque no desaparezca de la relación jurídica de representación, ni es compareciente en la escritura pública, ni interviene en la misma representado por otro.

Si lo que sucede es que interviene una escritura una persona en nombre de otra, pero sin justificar fehacientemente su representación o alegando un mandato verbal, entiendo que no sería necesario la expresión del número de identificación fiscal del supuesto representado, pues en sentido propio no se puede decir que tal persona intervenga en la escritura representada por otro, sin perjuicio de que sí deba consignarse tal número de identificación fiscal en la escritura de ratificación.

También considero dudoso el caso de un compareciente no otorgante, como por ejemplo un testigo. A mi entender, en tales supuestos no es precisa la consignación del número de identificación fiscal, pues dichas personas no son parte en la relación jurídica con trascendencia tributaria. Como veremos después, la propia Dirección General ha admitido excepciones a la exigencia de expresar el número de identificación fiscal de comparecientes en la escritura, como por ejemplo los que comparecen para asentir el acto realizado por otros.

- No existe excepción derivada de la nacionalidad, ni de la residencia. La exigencia se extiende tanto a nacionales españoles como extranjeros, y tanto a residentes como a no residentes.

La

Resolución DGSJFP de 24 de julio de 2023 se refiere a la venta por una sociedad checa de un globo aerostático, cuya inscripción se pretende en el registro de bienes muebles español. La Dirección General destaca que la venta se hizo ante un notario checo, a quien no le son aplicables las reglas de forma de las escrituras públicas españolas, y que el objeto de la venta no implica la conexión que puede suponer la de un inmueble, concluyendo que:

"las personas jurídicas extranjeras que

carezcan de establecimiento permanente en España y que no operen de otro modo en

España no resultan obligadas a disponer de número de identificación fiscal, y es lógico

que así sea pues lo contrario llevaría a una obligación casi universal de asignación de

número de identificación fiscal aún en supuestos, como el presente, en los que la

sociedad transmitente carece de control alguno sobre el destino de los bienes muebles

que en su territorio vende mediante fedatario a residentes fuera del mismo".

- La norma exige que el número de identificación fiscal "se acredite" al notario. Sin embargo, no señala como se debe acreditar tal extremo.

Tratándose de españoles, el medio normal será la exhibición del documento nacional de identidad, seguido de su código de verificación. Un documento nacional de identidad caducado no excluye, a mi entender, su valor acreditador del número de identificación fiscal, pues este no varía.

No obstante, pueden existir casos de españoles que carezcan de documento nacional de identidad. Así sucede con los menores de catorce años y mayores de dicha edad residentes en el extranjero y que se trasladan a España por un tiempo inferior a seis meses. Pero, aun en estos casos, será necesario que obtengan un número de identificación fiscal a los efectos de otorgamiento de la escritura con contenido inmobiliario o trascendencia fiscal. El artículo 19, números 2 y 3 del Real Decreto 1065/2007 dispone:

"2. Los españoles que realicen o participen en operaciones de naturaleza o con trascendencia tributaria y no estén obligados a obtener el documento nacional de identidad por residir en el extranjero o por ser menores de 14 años, deberán obtener un número de identificación fiscal propio. Para ello, podrán solicitar el documento nacional de identidad con carácter voluntario o solicitar de la Administración tributaria la asignación de un número de identificación fiscal. Este último estará integrado por nueve caracteres con la siguiente composición: una letra inicial destinada a indicar la naturaleza de este número, que será la L para los españoles residentes en el extranjero y la K para los españoles que, residiendo en España, sean menores de 14 años; siete caracteres alfanuméricos y un carácter de verificación alfabético.

En el caso de que no lo soliciten, la Administración tributaria podrá proceder de oficio a darles de alta en el Censo de Obligados Tributarios y a asignarles el número de identificación fiscal que corresponda.

3. Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal."

La

Resolución DGRN de 22 de noviembre de 2003 revocó la calificación registral negativa de una escritura de herencia por no expresarse el documento nacional de identidad de uno de los herederos

menor de catorce años por no tener estos obligación de dispone de tal documento nacional de identidad. Sin embargo, podría pensarse que, en la situación actual, sí se podría calificar negativamente una escritura de tal clase, no por falta de documento nacional de identidad, sino del

número de identificación fiscal del menor. La

Resolución DGRN de 4 de septiembre de 2007 confirmó su previa doctrina sobre no exigencia de constancia en la escritura pública del número de identificación fiscal para un menor de catorce años, afirmando que la legislación notarial y registral no podía alterar la normativa fiscal. Pero lo hizo sobre la base del hoy derogado Decreto 338/1990, de 9 de marzo, que permitía a los españoles menores de catorce años utilizar como número de identificación fiscal el de sus representantes.

Sin embargo, el artículo 19 del vigente

Real Decreto 1065/2007, prevé la posibilidad de obtención de un número de identificación fiscal a los españoles que por residir en el extranjero o ser menores de catorce años no tengan obligación de obtener su documento nacional de identidad, y prevé que: "Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria

habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal".

La

Resolución DGRN de 15 de diciembre de 2015 recoge el cambio de criterio legal, confirmando la calificación negativa de una escritura de donación, siendo el donatario menor de catorce años, por no expresarse el número de identificación fiscal de este.

Respecto de los extranjeros, la acreditación podrá ser a través de su número de identificación de extranjero, si disponen de él.

Cuando no dispongan de tal número de identificación de extranjero, por no ser necesario (extranjeros comunitarios) o por no ser residentes, deberán obtener el correspondiente número de identificación fiscal de no residentes.

La norma básica en cuanto a la acreditación del número de identificación fiscal es el artículo 18 del Real Decreto 1065/2007, al que se remite el artículo 27.3 del mismo Real Decreto 1065/2007, y que dispone:

"1. Las personas físicas y jurídicas, así como los obligados tributarios a que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, tendrán un número de identificación fiscal para sus relaciones de naturaleza o con trascendencia tributaria.

2. El número de identificación fiscal podrá acreditarse por su titular mediante la exhibición del documento expedido para su constancia por la Administración tributaria, del documento nacional de identidad o del documento oficial en que se asigne el número personal de identificación de extranjero.

3. El cumplimiento de lo dispuesto en los apartados anteriores no exime de la obligación de disponer de otros códigos o claves de identificación adicionales según lo que establezca la normativa propia de cada tributo."

Por tanto, no bastará con manifestar el número de identificación fiscal para entender cumplida la norma, sino que debe acreditarse mediante la exhibición del documento, que deberá ser exhibido en original.

La

Resolución DGRN de 9 de diciembre de 2014 confirma la calificación negativa de la inscripción de una escritura de dación en pago en que se recogía la

manifestación de uno de los adquirentes de nacionalidad extranjera sobre su NIE, pero no se presentaba al notario documento justificativo del mismo.

La Resolución DGRN de 28 de julio de 2014 rechaza que quepa acreditar el número de identificación fiscal por:

"... la mera manifestación realizada por el propio interesado (y

por tanto, «a fortiori» tampoco será suficiente la manifestación de un tercero, como

sucede en el presente caso), ni otras vías documentales que no presupongan la previa

exhibición directa por su titular del documento expedido «ad hoc» por la Administración

tributaria. Lo que lleva a descartar la eficacia a los efectos del cumplimiento del artículo

254 de la Ley Hipotecaria de las certificaciones telemáticas obtenidas de la oficina virtual

del Catastro incorporadas a la escritura de aceptación de la hipoteca y ratificación

otorgada en Barcelona el 28 de marzo de 2012 (lo que es, además, especialmente

evidente en el supuesto del presente expediente, por cuanto que en el caso de la

certificación de la parcela catastrada a nombre de don A. L. no figura su NIF, y en el caso

de las certificaciones negativas a nombre de don A. T. J. y don L. O., el mismo hecho de

su carácter negativo pone de manifiesto que el NIF que figura en las mismas es el

consignado por el propio consultante en el escrito de solicitud de la certificación), ni

tampoco la información obtenida de los sistemas de información telemática del Registro

Mercantil respecto de la entidad Med Express Holding, S.L., y que se expide con valor

meramente informativo y no con carácter de certificación (vid. artículo 77 del Reglamento

del Registro Mercantil)."

De la propia resolución se desprende que el rechazo de estos medios documentales alternativos, especialmente la consulta al registro mercantil, lo fue por no tener valor fehaciente.

La Consulta Vinculante DGT V0629-08, de 31 de marzo de 2008, declaró:

"La necesidad consignar en documentos de naturaleza o con transcendencia tributaria el Número de Identificación Fiscal de las personas o entidades con las que se realicen dichas operaciones es una obligación fiscal que tiene como contrapartida el derecho a solicitar que se le acredite de forma indubitada el mismo.

En consecuencia, conforme al apartado 2 del artículo 18 del Reglamento general de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, la forma indubitada de acreditar el Número de Identificación Fiscal es la exhibición de los documentos mencionados en el precepto. No obstante, puede haber otras formas admitidas en derecho, pero las mismas han de reunir los requisitos de certeza que se deducen del apartado transcrito, así, por ejemplo, podrá acreditarse mediante la exhibición de documento legitimado notarialmente."

Con el mismo argumento, la constancia en una previa escritura pública del número de identificación fiscal puede servir para acreditarlo al otorgar una nueva escritura pública.

Sin embargo lo dicho, el artículo 27.3 del Real Decreto 1065/2007 dispone:

"A efectos de lo dispuesto en este artículo, los obligados tributarios podrán exigir de las personas o entidades con las que realicen operaciones de naturaleza o con trascendencia tributaria que les comuniquen su número de identificación fiscal. Dichas personas o entidades deberán facilitarlo y, en su caso, acreditarlo, de acuerdo con lo dispuesto en el artículo 18."

Esta norma parece establecer una alternativa entre comunicar o acreditar el número de identificación fiscal. Pero la norma no se refiere tanto a los notarios como a los obligados tributarios que establecen una relación con trascendencia tributaria con un tercero.

La

Resolución DGSJFP de 14 de junio de 2023 se refiere a una escritura de constitución de sociedad en que el NIF se pretendía justificar este por su constancia en el

impreso presentado ante la Hacienda Pública para solicitar su asignación (solicitud de alta en el censo fiscal). En ese caso, en el impreso de solicitud de asignación (modelo 036) se había hecho constar de modo manuscrito un numero. Dice la Dirección General:

"En el supuesto de hecho que da lugar a la presente, la escritura de constitución afirma que la acreditación del número de identificación fiscal se lleva a cabo por la presentación que hacen los fundadores del ejemplar de solicitud de alta en el censo fiscal (modelo 036), lo que sólo acredita el hecho de que efectivamente se ha solicitado el alta y que se asigne un número de identificación fiscal, pero no que la Administración Tributaria lo haya expedido ni su identidad. Esto sólo es posible mediante la aportación del documento expedido por la propia Administración Tributaria tal y como dispone el artículo 18 del Real Decreto 1065/2007, de 27 de julio. En nada cambia lo anterior el hecho de que en dicho documento de solicitud de alta, protocolizado en la escritura presentada a inscripción, se haya hecho constar de forma manuscrita un número. Ni dicha expresión manuscrita consta identificada, ni resulta que dicho número sea precisamente el número de identificación fiscal asignado por la Administración Tributaria ni cabe entender cumplida la obligación de acreditación con aportación de un documento expedido por la propia Administración Tributaria.".

En el caso de la

Resolución DGSJFP de 8 de octubre de 2024, relativa a la una escritura de constitución de sociedad y su inscripción en el registro mercantil, aunque se ratifica que no es suficiente la acreditación del NIF mediante la presentación de la declaración censal,

modelo 036, en la que, a mano, resultaba manuscrito un número que coincidía con el del

cuerpo de la escritura, se admite el recurso, aceptando el argumento del notario sobre que

el registrador podía haber comprobado telemáticamente en la sede de la Agencia Tributaria,

que el código de identificación fiscal era el que precisamente constaba en la escritura.

Respecto de la obligación impuesta al notario de comprobar la no revocación del número de identificación fiscal de entidades que otorguen instrumentos públicos, la norma plantea diversas dudas interpretativas.

La norma notarial se relaciona con lo dispuesto en la Disposición Adicional 6ª de la Ley General Tributaria, que dice:

«4. La publicación de la revocación del número de identificación fiscal asignado en

el "Boletín Oficial del Estado", determinará la pérdida de validez a efectos identificativos

de dicho número en el ámbito fiscal.

Asimismo, la publicación anterior determinará que las entidades de crédito no

realicen cargos o abonos en las cuentas o depósitos bancarios en que consten como

titulares o autorizados los titulares de dichos números revocados, salvo que se rehabilite

el número de identificación fiscal.

Cuando la revocación se refiera al número de identificación fiscal de una entidad, su

publicación en el "Boletín Oficial del Estado" implicará la abstención del notario para

autorizar cualquier instrumento público relativo a declaraciones de voluntad, actos

jurídicos que impliquen prestación de consentimiento, contratos y negocios jurídicos de

cualquier clase, así como la prohibición de acceso a cualquier registro público, incluidos

los de carácter administrativo, salvo que se rehabilite el número de identificación fiscal.

El registro público en el que esté inscrita la entidad a la que afecte la revocación, en

función del tipo de entidad de que se trate, procederá a extender en la hoja abierta a

dicha entidad una nota marginal en la que se hará constar que, en lo sucesivo, no podrá

realizarse inscripción alguna que afecte a aquella, salvo que se rehabilite el número de

identificación fiscal.

Excepcionalmente, se admitirá la realización de los trámites imprescindibles para la

cancelación de la nota marginal a la que se refiere el párrafo anterior.

De igual modo, en todas las certificaciones registrales de la entidad titular del número

revocado debe constar que el mismo está revocado.

Lo dispuesto en este apartado no impedirá a la Administración Tributaria exigir el

cumplimiento de las obligaciones tributarias pendientes. No obstante, la admisión de las

autoliquidaciones, declaraciones, comunicaciones o escritos en los que conste un

número de identificación fiscal revocado quedará condicionada, en los términos

reglamentariamente establecidos, a la rehabilitación del citado número de identificación

fiscal.»

Mientras la norma notarial se refiere a autorizar o intervenir "cualquier instrumento público", la normativa fiscal incluye una disposición más específica, al referirse solo a "cualquier instrumento público relativo a declaraciones de voluntad, actos jurídicos que impliquen prestación de consentimiento, contratos y negocios jurídicos de cualquier clase". Esta última previsión no incluiría, por ejemplo, la mayoría de las actas notariales.

El deber de abstenerse que se impone al notario se extiende solo al caso de comparecencia con número de identificación fiscal revocado, pero no alcanzaría a la no acreditación del número de identificación fiscal por la persona jurídica o entidad sin personalidad jurídica. Si la entidad no acredita su número de identificación fiscal, el régimen será el que después veremos (autorización con la correspondiente advertencia). Sin embargo, la obligación de comprobar si el número de identificación fiscal está revocado y el de abstenerse en caso de que lo esté no se limita a escrituras que recojan relaciones con trascendencia o de naturaleza tributaria, y por tanto pudiera suceder que, otorgándose un instrumento público sin trascendencia tributaria, el notario debiera abstenerse de autorizarlo si la entidad tiene su número de identificación fiscal revocado. Pero si no se le acredita el número de identificación fiscal, no podrá realizar esa comprobación, con lo que la situación es contradictoria.

Parece que el deber de comprobación y abstención se refiere al otorgante de la escritura, sin que se extienda este régimen a su apoderado, aunque el número de identificación fiscal de este deba también consignarse.

Así, en el caso del apoderado o administrador de una entidad que sea a su vez una persona jurídica la normativa notarial exige la expresión en la escritura pública del número de identificación fiscal tanto de los representantes como de los representados. Sin embargo, el deber de abstención del notario se impone solo en caso de revocación del número de identificación fiscal de la entidad otorgante, con lo que habrá que concluir, en una interpretación estricta de una norma de carácter prohibitivo, que la revocación del número de identificación fiscal de la entidad que interviene como representante de otra no implicará deber de abstención para el notario.

En la doctrina se han realizado críticas a esta norma, por la presunción de fraude generalizado que implica y que no contempla para excluirlas actuaciones de estas sociedades que no entrañan riesgo de fraude alguno, llevándolas a una auténtica muerte civil.

Así, María García Caracuel (en "Prevención y lucha contra el fraude fiscal". Tirant lo Blanch,. 2022), quien pone dos ejemplos en que la aplicación de la norma puede resultar excesiva (la contestación a un acta de requerimiento y el otorgamiento de un poder para pleitos).

El deber de abstención notarial se refiere a escrituras en que el otorgante es una sociedad con su número de identificación revocado ("El Notario deberá abstenerse de autorizar o intervenir cualquier instrumento público que se pretenda otorgar por una entidad jurídica con número de identificación fiscal revocado de conformidad con lo previsto en la normativa tributaria" artículo 23 de la Ley del Notariado), pero el cierre registral se refiere a actos relativos a una sociedad con su número de identificación fiscal revocado, lo que tiene un distinto alcance. Por ejemplo, en el caso de la renuncia a un cargo de administrador persona física, no existirá ese deber de abstención notarial, aunque puede existir cierre registral si la persona jurídica de la que se era administrador tiene su número de identificación fiscal revocado.

La Resolución DGSJFP de 12 de agosto de 2022 interpreta esta norma, confirmando que el cierre registral que impone no alcanza a asientos ordenados por la autoridad judicial, como una solicitud de prórroga de una anotación preventiva de embargo.

La Resolución DGSJFP de 29 de julio de 2022 se refiere a una venta derivada de un procedimiento extrajudicial de ejecución hipotecaria, confirmando la calificación registral negativa derivada de que dos de los vendedores eran personas jurídicas con su número de identificación fiscal revocado.

La Resolución DGSJFP de 18 de enero de 2022 confirma la calificación registral negativa de una escritura de renuncia al cargo de administrador único de una sociedad por tener esta nota marginal de revocación de su número de identificación fiscal.

La Resolución DGSJFP de 5 de abril de 2022 confirma que el cierre derivado de la revocación del número de identificación fiscal se extiende al depósito de las cuentas anuales. La resolución destaca las diferencias en este punto entre el cierre derivado de la baja en el índice de entidades, respecto del que se ha admitido como excepción el depósito de las cuentas con base en el artículo 96 del RRM, y el que tiene lugar por la revocación del número de identificación fiscal, sin que en este se recoja tal excepción.

La Resolución DGSJFP de 28 de noviembre de 2022 aplica la misma doctrina, rechazando su inscripción por, entre otras causas, existir un cierre registral derivado de la revocación del número de identificación fiscal, a una escritura de apoderamiento otorgada por un administrador de la sociedad.

La Resolución DGSJFP DE 16 de junio de 2023 declara que otorgada una escritura de compraventa en 2016 y presentada esta a inscripción en el 2023, estando revocado el número de identificación fiscal de la sociedad vendedora al tiempo de la presentación a inscripción, aunque no lo estuviera al de otorgar la escritura, no cabe practicar la inscripción. Esta misma doctrina se aplica por la Resolución DGSJFP de 18 de septiembre de 2024.

La Resolución DGSJFP de 29 de noviembre de 2024 confirma el cierre registral basado en estar revocado el número de identificación fiscal de la entidad vendedora en una escritura de compraventa, aún habiéndose otorgado dicha escritura antes de haber sido revocado dicho número de identificación fiscal y ser de fecha anterior a la entrada en vigor de la norma. Se señala como única solución la rehabilitación del número de identificación fiscal de la vendedora, aunque se apunta que pueda tramitar el expediente de rehabilitación el comprador a los solos efectos de lograr la inscripción, afirmando: "a falta de una imposible actuación de la entidad vendedora para la

rehabilitación de su número de identificación fiscal, cabe un expediente ante la Agencia

Tributaria para obtener dicha, exclusivamente a los efectos de la inscripción del

mencionado título; y, en último término, quedará expedita la vía judicial."

La

Resolución DGSJFP de 14 de enero de 2025, en una escritura de elevación a público de un arrendamiento en que la entidad arrendataria figuraba con el NIF revocado, confirma la calificación negativa por este motivo, sin que sea bastante con que se hubiera solicitado la rehabilitación.

Conforme a lo dicho y a mi entender, las escrituras públicas que documenten la transmisión de las participaciones o acciones de una sociedad cuyo número de identificación fiscal esté caducado no están incursas en el deber de abstención del notario, pues en ellas no interviene la sociedad como otorgante. aunque el cierre registral sí puede alcanzar a situaciones derivadas de dicha transmisión, como la declaración de unipersonalidad de la entidad.

Sí podrá el notario autorizar la escritura de una entidad cuyo número de identificación fiscal esté revocado cuando la referida escritura se considere un trámite imprescindible para la cancelación de la nota marginal de revocación del número de identificación fiscal.

La Comunicación de la OCP 2/2021 afirma: "No hay una serie de operaciones tasadas en las que, a pesar de tener el NIF revocado

por la administración tributaria, el notario pueda autorizar o intervenir, aun cuando

sea con carácter excepcional, si bien que, atendida la modificación normativa, deberán

limitarse a aquellos actos que vayan dirigidos a la rehabilitación del NIF de la sociedad

(p.ej. un nombramiento de administrador o, en su caso, de representante voluntario

para que pueda realizar gestiones exigidas en el RGAT) ... Dado que no existe esa lista tasada de actos, y como consecuencia de que la

rehabilitación del NIF es una actuación tributaria ajena al notario en la que interviene

exclusivamente la persona jurídica o entidad sin personalidad jurídica y la

administración tributaria, es aconsejable que el notario introduzca una advertencia en

el instrumento público indicando que dicha autorización se ha efectuado a esos

exclusivos fines, debiendo el otorgante instar el oportuno procedimiento de

rehabilitación del NIF."

Por su parte, en la comunicación sobre preguntas y respuestas frecuentes elaborada por la OCP se recoge un catálogo de operaciones que se considera posible otorgar por las entidades con NIF revocado, lo que estará relacionado con la concreta causa de revocación del NIF, que deberá justificarse ante el notario, llegando a incluirse operaciones de financiación o de aportación al capital en causas que tienen que ver con la falta de cumplimiento de obligaciones fiscales. En otras causas de revocación del NIF, relacionadas con la falta de actividad o capitalización de la sociedad, se permite el otorgamiento de apoderamientos.

Caso particular es el de las escrituras de liquidación de sociedades inactivas cuyo número de identificación fiscal haya sido revocado.

La Resolución DGSJFP de 2 de diciembre de 2021 confirma la calificación negativa de la inscripción de una escritura de liquidación de sociedad declarada nula por sentencia judicial por existir una nota marginal de revocación de su número de identificación fiscal.

Además, en el caso de liquidación de la sociedad puede considerarse que el otorgante del acto de liquidación es la propia sociedad, a través de sus administradores, lo que implicaría que el notario no pudiese autorizar la escritura de liquidación si consta que la sociedad tiene su número de identificación fiscal revocado.

No obstante, parece que la Agencia Tributaria exige para rehabilitar el número de identificación fiscal en tal caso que previamente se otorgue la escritura de liquidación y, aportando esta y la demás documentación necesaria, se rehabilita el número de identificación fiscal con la finalidad de poder inscribir la escritura de liquidación en el registro mercantil.

Dice, así, la página web de la Agencia Tributaria, en cuanto a la documentación a para presentar para la rehabilitación del número de identificación fiscal: "Solicitud de rehabilitación del NIF, justificación de la desaparición de las causas de la revocación, acreditación de quien ostenta la titularidad del capital de la sociedad, identificación completa de los representantes legales, actividad económica, domicilio fiscal, adecuación de la situación censal a la situación actual de la entidad. Si la solicitud es para disolver y liquidar la sociedad, además se aportará escritura de disolución de la sociedad."

Desde la perspectiva fiscal, la Consulta Vinculante V0088-22, de 20 de enero de 2022, de la DGT, al analizar la rehabilitación del número de identificación fiscal con la finalidad de proceder a la liquidación de la sociedad, dice: "La Administración tributaria podrá rehabilitar el número de identificación fiscal mediante acuerdo que estará sujeto a los mismos requisitos de publicidad establecidos para la revocación en el apartado3 de este artículo.

Las solicitudes de rehabilitación del número de identificación fiscal sólo serán tramitadas cuando se acredite que han desaparecido las causas que motivaron la revocación y, en caso de sociedades, se comunique, además, quienes ostentan la titularidad del capital de la sociedad, con identificación completa de sus representantes legales, el domicilio fiscal, así como documentación que acredite cuál es la actividad económica que la sociedad va a desarrollar. Careciendo de estos requisitos, las solicitudes se archivarán sin más trámite.

La falta de resolución expresa de la solicitud de rehabilitación de un número de identificación fiscal en el plazo de tres meses determinará que la misma se entienda denegada".

En virtud de los preceptos aludidos, la consultante podrá solicitar la rehabilitación de su número de identificación fiscal a la Administración Tributaria conforme a lo dispuesto en el artículo 147.8 del RGAT. En particular, deberá acreditar que han desaparecido las causas que motivaron la revocación y deberá comunicar, además, quienes ostentan la titularidad del capital de la sociedad, con identificación completa de sus representantes legales, el domicilio fiscal, así como documentación que acredite cuál es la actividad económica que la sociedad va a desarrollar.

No obstante lo anterior, en la medida en que lo que se pretende es la rehabilitación del número de identificación fiscal a los efectos de proceder a la disolución y liquidación de la sociedad a los efectos exclusivos de la comunicación de la actividad económica de la sociedad, señalada en el apartado 8 del artículo 147 del RGAT, habría que identificar la cesación de la actividad que se venía desarrollando así como las nuevas actividades económicas que, en su caso, se fueran a realizar y que conlleve la disolución y liquidación de la misma."

Si el notario no puede autorizar la escritura de liquidación y esta es exigida por la administración tributaria para la rehabilitación del número de identificación fiscal, estaríamos en un círculo vicioso contrario a las finalidades de la norma. Por ello se ha sostenido que, aportando el requerimiento de la administración tributaria a presentar la escritura de disolución, previa solicitud de la rehabilitación del número de identificación fiscal con dicha finalidad, podría autorizarse la escritura con dicha previsión expresa de que se hace a fin de que se rehabilite el número de identificación fiscal y se pueda inscribir la extinción de la sociedad.

En nota sobre preguntas y respuestas frecuentes sobre se mantiene un criterio favorable al otorgamiento de la escritura de liquidación por estas sociedades con N.I.F revocado, afirmando:

"la normativa sobre revocación de NIF está orientada a la regulación de la

actividad de entidades con plena capacidad de actuar utilizando el NIF asignado, lo que

constituye un caso distinto al de aquellas entidades que pretenden iniciar un proceso de

disolución y liquidación, ya que la culminación de este proceso conllevaría la

imposibilidad definitiva de hacer uso del NIF en el tráfico civil o mercantil, fin coincidente

con el perseguido por la normativa de revocación del NIF.

En conclusión, se considera que la normativa de revocación del NIF, al regular una

situación distinta, no debe actuar como impedimento para que el notario autorice

operaciones de disolución y liquidación de entidades.

Esto se debe entender como una regla general, pero habría que valorar en cada caso si

alguna operación de liquidación concreta puede comportar una despatrimonialización

que pueda perjudicar la recaudación de deudas tributarias en sede de los sucesores".

No obstante, como ya se ha dicho, la Dirección General considera que el cierre registral derivado de la revocación del NIF se extiende a la liquidación de la sociedad. Así, Resolución DGSJFP de 2 de diciembre de 2021 (aunque en el caso la sociedad se hallaba también de baja en el índice de sociedades, lo que parece ser la razón fundamental tenida en cuenta).

La

Resolución DGSJFP de 25 de marzo de 2025 confirma la calificación registral negativa de una escritura de disolución y extinción de sociedad mercantil, rechazando que la inscripción de la extinción de la sociedad pueda ampararse en la previsión de realizar los trámites necesarios para la cancelación de la nota margina. Sin embargo, alude a la posibilidad de que el notario autorice la escritura, considerando lo más adecuado que esto se haga previa constancia de la solicitud de rehabilitación. Dice la resolución:

"Ciertamente, la misma disposición adicional sexta, en el párrafo cuarto del

apartado 4, establece, como se ha expuesto anteriormente, que «excepcionalmente, se

admitirá la realización de los trámites imprescindibles para la cancelación de la nota

marginal a la que se refiere el párrafo anterior». Y es también cierto que, como alega el

recurrente, esta norma no precisa cuáles son esos trámites que se pueden realizar

excepcionalmente.

Por ello, pudiera plantearse si cabe autorizar escrituras de disolución y de liquidación

de la sociedad en todo caso o –como parece más ajustado a la finalidad de la norma–

únicamente cuando se acredite que se ha iniciado el procedimiento de rehabilitación de

su número de identificación fiscal ante la Agencia Estatal de Administración Tributaria

mediante la presentación de la correspondiente solicitud que haya sido tramitada por

cumplir los requisitos establecidos en el antes transcrito apartado 8 del artículo 147 del

Reglamento General de las actuaciones y los procedimientos de gestión e inspección

tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de

los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. Pero lo que no puede compartir con el recurrente esta Dirección General es que la excepción a la que

se refiere dicha norma sea la propia inscripción de la disolución y liquidación de la

sociedad. Y es que no cabe confundir la cancelación de la nota registral de cierre –que

es a la que se refiere expresamente la norma– con la cancelación de todos los asientos

registrales de la sociedad que se produce por la extinción de ésta. En definitiva, ante el

mandato tan terminante del legislador y la falta de previsión expresa de la excepción a

que se refiere el recurrente (a diferencia de lo que ocurre, por ejemplo, con la norma

relativa al cierre registral por falta de depósito de cuentas que expresamente deja a salvo

de este la disolución de la sociedad –cfr. artículo 378.1 del Reglamento del Registro

Mercantil–), no cabe sino confirmar el criterio del registrador".

Artículo 24 V y VI de la Ley del Notariado:

"En las escrituras públicas a las que se refieren este artículo y el artículo 23 de esta Ley, el Consejo General del Notariado suministrará a la Administración Tributaria, de acuerdo con lo dispuesto en el artículo 17 de esta Ley, la información relativa a las operaciones en las que se hubiera incumplido la obligación de comunicar al Notario el número de identificación fiscal para su constancia en la escritura, así como los medios de pago empleados y, en su caso, la negativa a identificar los medios de pago. Estos datos deberán constar en los índices informatizados.

El Consejo General del Notariado establecerá un sistema automatizado para que el Notario a través de aquel suministre a la Administración Tributaria la identificación de aquellas entidades jurídicas con número de identificación fiscal revocado y no rehabilitado que hubieran pretendido otorgar un documento público."

Del tenor de la norma parece deducirse la posibilidad de que la escritura se autorice aun sin previa acreditación del número de identificación fiscal, siendo la escritura de aquellas en que existe este deber de acreditación, realizando la oportuna advertencia, con el alcance que después veremos pues se está previendo en la norma legal que el notario comunique a la administración tributaria las operaciones en que este deber de acreditación se haya incumplido, lo que implica que las escrituras se han llegado a autorizar.

Si esto es así, podría pensarse que el interés notarial en determinar en qué casos debe exigirse la acreditación del número de identificación fiscal del interviniente en la escritura se reduce, aunque no hay que olvidar el cierre registral al que puede dar lugar, que después veremos, y a la necesidad en todo caso de advertir de la falta, en cuanto no acreditar ante el notario el número de identificación fiscal, cuando esta constancia sea necesaria, es una infracción tributaria sancionable, aparte de otras consideraciones mayores, como las derivadas del control del blanqueo de capitales.

Esa comunicación de incumplimiento del deber de acreditar el número de identificación fiscal ante el notario se realizará en la forma expresada en el artículo 17 de la Ley del Notariado, lo que parece una referencia al índice único informatizado, donde constará tal dato.

Una cuestión distinta, pero de cierto interés práctico notarial, es la de cómo debe el

notario facturar sus honorarios cuando el otorgante obligado al pago no le ha justificado su número de identificación fiscal. Aparte de las obligaciones impuestas por la legislación notarial, de las que no resulta exigencia alguna en relación con el número de identificación fiscal del destinatario de la minuta, el notario está sujeto a las exigencia del

Real Decreto 1619/2012, de 30 de noviembre, por el que se regula la obligación de facturación. El artículo 6 de dicho Real Decreto 1619/2012 recoge los requisitos de las facturas y su letra "d" contempla los casos en que es obligatoria la consignación del número de identificación fiscal del destinatario, entre el que se encuentra el siguiente: "Que se trate de operaciones que se entiendan realizadas en el territorio de aplicación

del Impuesto y el empresario o profesional obligado a la expedición de la factura haya de

considerarse establecido en dicho territorio". Esto parece aplicable a la actuación notarial. El artículo 7 de ese mismo Real Decreto 1619/2012 regula el contenido de la llamada factura simplificada, en donde no se recoge la consignación del número fiscal del destinatario, pero esta factura simplificada solo se permite en los casos del artículo 4 del Real Decreto, que impone ciertos límites, como los cuantitativos (no mayores a cuatrocientos euros, impuesto sobre el valor añadido incluido). La

resolución del TEAC de 15 de febrero de 2015 analiza los casos en que se debe consignar en la factura el

número de identificación fiscal del destinatario y señala lo siguiente:

- No será necesaria la consignación del NIF si se trata de facturas simplificadas no cualificadas para ejercitar el derecho a la deducción (anteriormente documentos sustitutivos), puesto que estas no dan derecho a deducir.

- En los supuestos en que el destinatario se encuentre establecido fuera de la UE, el expedidor cumplirá indicando en la factura respecto del destinatario de la operación su nombre y apellidos o denominación social y su domicilio.

- El NIF que se consigne puede ser tanto el atribuido por la Administración tributaria española como por la de otro Estado

miembro de la Unión Europea (esto no se aplica a la obligación de consignar el número de identificación fiscal en las escrituras, que se refiere exclusivamente al que expide la Administración tributaria española).

- Que de acuerdo con la jurisprudencia comunitaria, no se puede negar la devolución del IVA soportado

en el territorio de aplicación del Impuesto por el

hecho de no constar en la factura por la que se solicita la devolución el NIF

del destinatario de las operaciones.

En todo caso, la obligación de consignar el número de identificación fiscal del destinatario por el notario al expedir su factura, ni es siempre exigible, ni condiciona otro aspecto que el de la deducción del impuesto sobre el valor añadido repercutido por el notario, lo que relativiza su importancia, especialmente cuando el destinatario del servicio notarial no sea un empresario o profesional con derecho a la deducción del impuesto sobre el valor añadido. Pero aun cuando lo fuera, la falta de tal dato ni implica incumplimiento de las obligaciones notariales de expedir minuta, ni puede condicionar la decisión sobre la autorización de la escritura pública.

La posibilidad de autorizar la escritura sin constancia del número de identificación fiscal del compareciente o interviniente, con las advertencias que veremos al tratar del artículo 156.5º del Reglamento Notarial, no excluye que el notario pueda decidir abstenerse de autorizar la escritura por este solo motivo, con base en el deber de controlar la regularidad material del otorgamiento (artículo 24 de la Ley del Notariado).

Si todo esto es así, la cuestión será qué

criterio seguir para autorizar con advertencias o denegar la autorización. Quizás la solución está en la negativa a autorizar ante

indicios manifiestos de

simulación o

fraude, lo que es concorde con lo que contempla la legislación de blanqueo de capitales que se verá a continuación y con la finalidad de la norma introducida en la legislación notarial que, como señala la

Resolución DGRN de 13 de octubre de 2015, fue

"... combatir uno de los tipos de fraude fiscal, consistente en la

ocultación de la verdadera titularidad de los bienes inmuebles por su adquisición a través

de personas interpuestas, y tiene por finalidad aflorar todas las rentas que se manifiestan

a través de las transmisiones de inmuebles en las distintas fases del ciclo inmobiliario,

desde la propiedad de terrenos que se van a recalificar, hasta las adjudicaciones en la

ejecución urbanística".

Así, el notario deberá abstenerse de autorizar la escritura por considerar que existen indicios cualificados de blanqueo de capitales. El artículo 19 de la Ley 10/2010, de blanqueo de capitales, dispone: "A efectos de esta Ley se entenderá por justa causa que motive la negativa a la autorización del notario o su deber de abstención la presencia en la operación bien de varios indicadores de riesgo de los señalados por el órgano centralizado de prevención o bien de indicio manifiesto de simulación o fraude de ley. Para ello, y sin perjuicio de lo dispuesto en el artículo 24, el notario recabará del cliente los datos precisos para valorar la concurrencia de tales indicadores o circunstancias en la operación. Respecto de los registradores, la obligación de abstención a que se refiere este artículo en ningún caso impedirá la inscripción del acto o negocio jurídico en los registros de la propiedad, mercantil o de bienes muebles."

La negativa a acreditar el número de identificación fiscal podría ser, por sí mismo, un indicador de blanqueo, con las consecuencias que ello tenga, aunque la norma exige la presencia de varios indicadores de blanqueo para abstenerse de realizar la operación, dejando a salvo el caso de indicio manifiesto de simulación o fraude de ley.

Artículo 156 del Reglamento Notarial:

"La comparecencia de toda escritura indicará:

5.º La indicación de los documentos de identificación de los comparecientes, a salvo lo dispuesto en el artículo 163. Igualmente deberá hacerse constar el número de identificación fiscal cuando así lo disponga la normativa tributaria.

En particular se indicarán los números de identificación fiscal de los comparecientes y los de las personas o entidades en cuya representación actúen, en las escrituras públicas relativas a actos o contratos por los que se adquieran, declaren, constituyan, transmitan, graven, modifiquen o extingan el dominio y los demás derechos reales sobre bienes inmuebles, o a cualesquiera otros con trascendencia tributaria. Cuando los comparecientes se negaren a acreditar alguno de los números de identificación fiscal o manifestaren no poder efectuar dicha acreditación, el Notario hará constar en la escritura esta circunstancia, y advertirá verbalmente a aquellos de lo dispuesto en el apartado 2 del artículo 254 de la Ley Hipotecaria, de 8 de febrero de 1946, cuando resulte aplicable, dejando constancia, asimismo, de dicha advertencia."

La norma reglamentaria confirma la posibilidad de autorizar la escritura a pesar de la no acreditación del número de identificación fiscal, con la necesaria advertencia, que parece que deberá ser expresa, al menos en cuanto al incumplimiento de la obligación de acreditación, pudiendo ser verbal la relativa a las consecuencias registrales del incumplimiento recogidas en el artículo 254.2 de la Ley Hipotecaria, conforme al cual:

"No se practicará ninguna inscripción en el Registro de la Propiedad de títulos relativos a actos o contratos por los que se adquieran, declaren, constituyan, transmitan, graven, modifiquen o extingan el dominio y los demás derechos reales sobre bienes inmuebles, o a cualesquiera otros con trascendencia tributaria, cuando no consten en aquellos todos los números de identificación fiscal de los comparecientes y, en su caso, de las personas o entidades en cuya representación actúen."

El último párrafo de ese artículo 254 del Reglamento Hipotecario dispone:

"Las escrituras a las que se refieren los números 2 y 3 anteriores se entenderán aquejadas de un defecto subsanable. La falta sólo se entenderá subsanada cuando se presente ante el Registro de la Propiedad una escritura en la que consten todos los números de identificación fiscal y en la que se identifiquen todos los medios de pago empleados."

Es este cierre registral el que confiere a la exigencia de acreditación del NIF ante notario una especial relevancia notarial, y sobre el mismo se ha pronunciado la Dirección General en diversas ocasiones. Así:

- La Resolución DGRN de 7 de diciembre de 2007 considera innecesaria la expresión del número de identificación fiscal de quien comparece en la escritura a los solos efectos de prestar su asentimiento a la disposición de la vivienda habitual de la familia por su cónyuge.

- La Resolución DGRN de 25 de marzo de 2010 revoca una calificación negativa de una escritura de cancelación de hipoteca que se basaba en la falta de expresión del número de identificación de extranjero de la apoderada de la entidad que cancelaba, teniendo esa apoderada nacionalidad francesa y identificándose en la escritura por su tarjeta de residencia, la cual se reseñaba con un número que se iniciaba con la letra X, seguido de siete dígitos y una última letra como código de verificación. La Dirección General considera que lo expresado como número de tarjera de residencia, por su formato, era en realidad el número de identificación de extranjeros que también constaba en dicha tarjeta de residencia, rechazando el argumento de la calificación de que era necesario que así se aclarase en la escritura.

- La Resolución DGRN de 5 de diciembre de 2013 revoca la calificación registral negativa de una anotación preventiva de embargo por falta del NIF del deudor embargado, afirmando: "en el presente caso en el que no hay transmisión actual de un bien inmueble;

el embargado no es compareciente ni representado en una escritura pública; se trata de

una resolución judicial dirigida a la extensión de una anotación preventiva y no consta en

el Registro de la Propiedad, por la fecha de la inscripción, dato alguno en relación al NIF

del propietario del bien embargado, debe considerarse que no es precisa la constancia

del NIF, máxime cuando si es entendido de otra manera, la imposibilidad de su obtención

acarrearía el perjuicio de la acción procesal y con ello la imposibilidad de hacerse pago

de la deuda por parte de la Comunidad de Propietarios acreedora".

- La Resolución DGRN de 7 de enero de 2014 confirma la calificación negativa de una escritura de cancelación de hipoteca, en un supuesto en que la titular inicial del crédito hipotecario había sido sucedida por otra entidad mediante operaciones sucesivas de modificación estructural, siendo esta última entidad la que otorgaba la cancelación, por no hacerse constar el número de identificación fiscal de una de las entidades resultantes de una fusión intermedia. Sin embargo, la resolución considera que hubiera sido bastante, como regla general, con expresar el número de identificación fiscal de la titular originaria del crédito y la entidad final sucesoria que otorga la cancelación, además del apoderado que interviene en nombre de esta última. Lo que sucede es que el poder de este apoderado había sido otorgado por una de las entidades resultantes de una fusión intermedia y después ratificado por la entidad que finalmente otorga la cancelación, lo que lleva a considerar exigible la expresión del número de identificación fiscal de la entidad que otorgó el apoderamiento.

A mi entender, en las escrituras de cancelación de hipoteca será preciso expresar el número de identificación fiscal tanto de la persona o entidad que consiente la cancelación (la acreedora) como de sus apoderados comparecientes, pero no del deudor, ni del propietario del bien hipotecado, siempre que estos últimos no comparezcan en la escritura de cancelación.

- La Resolución DGRN de 13 de diciembre de 2010 se refiere a una escritura de entrega de legado otorgada por un albacea y el legatario de un inmueble, respecto del cual sí se expresaba su número de identificación fiscal, pero no se consignaba el de otros legatarios de bienes muebles, y además de escasa importancia, admitiendo la inscripción.

Como veremos a continuación, en posteriores resoluciones la Dirección General ha considerado que se debe hacer constar el número de identificación fiscal de todos los comparecientes en las escrituras de herencia, aunque no resulten adjudicatarios de los bienes. Pero es dudoso si esto se extiende a legatarios que no intervienen en la escritura de herencia, sean o no de bienes muebles.

- La Resolución DGRN de 12 de noviembre de 2011 revoca la calificación registral negativa, considerando no necesario expresar el número de identificación fiscal del cónyuge de quien comparecía como comprador en una escritura de compraventa de un derecho de usufructo, aun cuando estuvieran dichos cónyuges casados en régimen de gananciales, pues dicho cónyuge del comprador ni era compareciente en la escritura, ni se podía considerar representado por su cónyuge compareciente.

- La Resolución DGRN de 13 de marzo de 2012 revoca la calificación registral negativa, considerando no necesario expresar en la escritura el número de identificación fiscal del cónyuge del comprador, de nacionalidad extranjera, que comparecía en la escritura exclusivamente para reconocer el carácter privativo de los fondos empleados en la adquisición.

- La Resolución DGRN de 28 de julio de 2014 confirma la calificación registral negativa en una escritura de constitución de hipoteca en garantía de reconocimiento de deuda, rechazando que solo deba expresarse el número de identificación fiscal del acreedor hipotecario y considerando que se debe expresar también el de los constituyentes de la hipoteca y el del deudor que reconocía la deuda.

- La Resolución DGRN de 15 de octubre de 2015 se refiere a la inscripción de una escritura de herencia otorgada ante notario extranjero que se califica por la falta de expresión del número de identificación fiscal de una de la legitimaria que consentía la adjudicación de bienes a favor de la viuda, confirmándose la calificación negativa, confirma la calificación negativa, a pesar de que la legitimaria en cuestión no recibía bien alguno en la escritura, argumentando que: "la relación jurídica con transcendencia tributaria es la sucesión de un causante, sucesión en la que intervienen todos sus herederos o sucesores tanto a título de herederos voluntarios como de legitimarios, sin que la circunstancia de que alguno de ellos no resulte adjudicatario de bien inmueble alguno pueda obviar su participación directa en una relación con transcendencia tributaria."

En este caso de los legitimarios, si la legítima fuera pars valoris o derecho de crédito, a mi entender, aunque la legitimaria compareciese prestando su consentimiento a la adjudicación de los bienes a la heredera, sería discutible la aplicación a la misma de la necesidad de expresión del número de identificación fiscal, pues tal consentimiento del legitimario pars valoris no es necesario para que se produzca el efecto real propio de la partición. Con todo la cuestión es dudosa, pues el argumento empleado en la resolución incluye de modo general a todos los legitimarios como partícipes en la sucesión del causante, y un legitimario pars valoris, aunque no deba consentir la partición, sí se puede considerar que interviene en la partición. Piénsese que tendrá derecho, por ejemplo, a solicitar el cómputo de donaciones o la reducción de las mismas u otras disposiciones testamentarias que perjudiquen su legítima.

- La Resolución DGRN de 19 de julio de 2016 rechaza la inscripción de un acuerdo transaccional de disolución de comunidad homologado judicialmente y que había sido elevado a público por uno solo de los comuneros por, entre otros defectos, no constancia del D.N.I de la otra comunera.

- La Resolución DGRN de 17 de septiembre de 2018 se refiere a una escritura de aceptación, partición de herencia y liquidación de gananciales en la que no se reflejaba el número de identificación fiscal de varios de los comparecientes y representados en la misma, confirmando la calificación registral negativa por esta causa, incluyendo el caso de una heredera a quien no se había adjudicado bien alguno en dicha escritura, reiterando la doctrina de la resolución previamente reseñada.

- La Resolución DGRN de 24 de octubre de 2019 confirma la calificación negativa de una escritura de compraventa por no haberse reflejado el número de identificación fiscal de la apoderada de los vendedores, de nacionalidad ucraniana y a quien se identificaba en la escritura pública por su pasaporte.

- La Resolución DGSJFP de 25 de octubre de 2021 revoca la calificación negativa basada en la no constancia del número de identificación fiscal del cónyuge de quien comparece en la escritura como comprador, aunque este compre para la sociedad de gananciales.

- La Resolución DGSJFP de 2 de marzo de 2022 se refiere a una escritura de elevación a público de un contrato privado de compraventa en que la voluntad de la parte vendedora, que se hallaba en rebeldía y era de nacionalidad extranjera, era suplida judicialmente, conforme al artículo 708 de la LEC. La resolución rechaza el argumento de la parte compradora sobre la imposibilidad de obtención del N.I.E del vendedor que no lo solicitaba personalmente, afirmando: "Sin embargo, en el presente caso, el recurso no puede prosperar, ya que conforme a

lo dispuesto en el artículo 20, en sus párrafos segundo y tercero, del Real Decreto 1065/2007, de 27 de julio, «las personas físicas que carezcan de la nacionalidad

española y no dispongan del número de identidad de extranjero, bien de forma transitoria

por estar obligados a tenerlo o bien de forma definitiva al no estar obligados a ello,

deberán solicitar a la Administración Tributaria la asignación de un número de

identificación fiscal cuando vayan a realizar operaciones de naturaleza o con

trascendencia tributaria. Dicho número estará integrado por nueve caracteres con la

siguiente composición: una letra inicial, que será la M, destinada a indicar la naturaleza

de este número, siete caracteres alfanuméricos y un carácter de verificación alfabético.

En el caso de que no lo soliciten, la Administración tributaria podrá proceder de oficio a

darles de alta en el Censo de Obligados Tributarios y a asignarles el número de

identificación fiscal que corresponda».

- La Resolución DGSJFP de 20 de septiembre de 2022 confirma la calificación negativa por falta de constancia en una escritura de herencia del número de identificación fiscal de quien comparecía en la misma a fin de renunciar a sus derechos hereditarios.

- La Resolución DGSJFP de 12 de enero de 2023 se refiere a una escritura de herencia en donde no se consigna el número de identificación fiscal de dos de las herederas, de nacionalidad extranjera, confirmando la calificación negativa y reiterando su doctrina sobre necesaria constancia del número de identificación fiscal de todos los que comparecen en la escritura de herencia, aunque no resulten adjudicatarios de bienes, sin que suponga excepción a esta doctrina el que la sucesión estuviera sujeta a una ley extranjera o que la escritura se otorgase por un notario no español.

- La Resolución DGSJFP de 14 de mayo de 2025 confirma la calificación negativa, en un cuaderno particional aprobado judicialmente, el cual no había sido protocolizado judicialmente y se presentaba directamente a inscripción, por faltar en el mismo en N.I.F de uno de los herederos, quien era extranjero, considerando que el artículo 254.2 de la Ley Hipotecaria es de aplicación a títulos inscribibles no notariales, sin que se salve esta exigencia por que no se solicite la inscripción de los bienes adjudicados a dicho heredero. Se rechaza el argumento sobre la imposibilidad de obtener el N.I.E de un extranjero que no lo solicite personalmente, con el mismo argumento que el empleado en la Resolución DGSJFP de 2 de marzo de 2022, esto es, la posibilidad de que

la Administración Tributaria de oficio le asigne un N.I.F.

Es dudoso que esta exigencia se extienda al causante de la herencia, pues aunque este en cierto sentido el transmitente de los bienes y participa, por tanto en la relación tributaria que se refleja en la escritura, no comparece en sentido propio en la misma.

Como regla general, el número de identificación fiscal del causante ya constará en la inscripción, aunque teniendo en cuenta la redacción legal es discutible que el que el número de identificación fiscal de un otorgante conste en el registro excluya la necesidad de su expresión en el título presentado a inscripción. Pero no hay que descartar que existan casos en que no sea así, y, además, la escritura puede documentar herencias sucesivas o pretenderse para una inmatriculación, supuestos en que puede suceder que alguno de los causantes de dichas herencias no cuente con número de identificación fiscal, lo que no debería impedir la inscripción de la escritura de acuerdo con la letra de la norma.

La norma hipotecaria impone un medio de subsanación único, que es la presentación de una escritura pública en que conste el número de identificación fiscal. Esto excluye la posibilidad de acreditación directa del número de identificación fiscal ante el registro de la propiedad.

Esta exigencia de subsanación a través de una escritura pública plantea algún otro problema interpretativo, como si sería bastante el documento público extranjero, lo que entiendo descartable, pues un documento público extranjero no será por definición equiparable a una escritura pública autorizada por notario español en este punto, por el distinto alcance que tienen las obligaciones de información a la Hacienda Pública de los notarios españoles y de funcionarios extranjeros.

La

Resolución DGRN de 13 de octubre de 2015 se refiere a la inscripción de una escritura de herencia autorizada por un notario italiano que se califica negativamente por falta de expresión del número de identificación fiscal de los adjudicatarios, confirmando la calificación que negaba ser suficiente con la presentación ante el registro de una certificación relativa al número de identificación fiscal de dichas personas y exigía el otorgamiento de una nueva escritura pública, con cita expresa de los deberes que se imponen tanto al notario español como al Consejo General del Notariado, a través del índice único, en relación con la acreditación del número de identificación fiscal de los otorgantes.

Sin embargo, la citada

Resolución DGSJFP de 12 de enero de 2023, referida a una escritura de herencia autorizada por un notario francés que se calificó negativamente por falta de expresión del número de identificación fiscal de algunos de los herederos no adjudicatarios de bienes, declara que:

"Conforme a lo establecido en el apartado 2 del artículo 254 de la Ley Hipotecaria, la

subsanación de este defecto exigirá, bien el otorgamiento de escritura complementaria

por el notario autorizante del título calificado, o bien escritura pública en España, pues

como recuerda la Resolución de 15 de octubre de 2015, en relación con la falta de

constancia del número de identidad de extranjero de los obligados, su constancia en

escritura pública debe ser exigida, aunque el documento haya sido otorgado fuera de

España.

Esto es así porque el criterio de la «lex rei sitae» conduce a la aplicación de la ley

española respecto de los requisitos exigibles para practicar la inscripción en el Registro

de la Propiedad español, conforme a los artículos 10.1 del Código Civil y 60 de la Ley de

cooperación jurídica internacional en materia civil, siendo la constancia del número de

identidad de extranjero de los herederos en escritura pública uno de ellos, según ha

quedado señalado." Se admite por tanto la subsanación mediante una escritura complementaria autorizada por el notario que autorizó el título hereditario, esto es, el notario francés.

Cuando el título inscribible no sea una escritura pública, por ejemplo, un documento judicial, la norma también impone este medio único de subsanación, la escritura pública, pues literalmente leído el ámbito de la norma son todos los títulos inscribibles. Aunque si en el título inscribible consta el número de identificación fiscal, aunque ese título no sea notarial, se cumplirá la exigencia legal. Lo que no cabría es subsanar un título no notarial en que no se exprese el número de identificación fiscal mediante la acreditación de este ante el registro de la propiedad.